インボイス制度のメリット・デメリットは何?対応方法や軽減措置も解説

2024.05.01

- 「インボイス制度がいまだに理解できない」

- 「軽減措置があるなら教えて欲しい」

そんな疑問やインボイス制度への対応方法を知りたい方も多いのではないでしょうか。

本記事では、インボイス制度のメリット・デメリットを解説し、インボイス制度の対応方法や軽減措置について解説していきます。

インボイス制度とは?

インボイス制度とは、令和5年10月1日から始まった新しい仕組みです。

一定の要件を満たした適格請求書を売り手が買い手に発行し、双方が適格請求書を保存することで、消費税の仕入れ税額控除が適用されます。

適格請求書の発行事業者に登録できるのは、消費税の課税対象者のみです。

インボイス制度ができた目的は何?

インボイス制度は令和5年10月1日にできたばかりの新しい制度です。

インボイス制度ができたのには2つの目的がありました。

その2つの目的について解説していきます。

インボイス制度の目的①:軽減税率を明確にするため

2019年10月に消費税が増税されたことで、軽減税率が導入されました。

そのため、消費税が10%と8%で混在している状態になっています。

異なる税率が混在して税額計算が複雑になったことを受けて、インボイス制度を導入することで正確に課税関係を確認できるようになりました。

インボイス制度が導入されることで、仕入れや販売においての不正やミスが防止されることも期待されています。

インボイス制度の目的②:益税問題を解決するため

益税とは、消費者が業者に支払った消費税の一部が、納税されずに業者の利益になってしまうことをいいます。

これまでは消費税が低かったこともありこの点は見過ごされていましたが、消費税の増税にともなって益税額も増加するためこの問題を解決しなければならなくなりました。

インボイス制度が導入されることで、適格請求書が発行できない免税事業者は課税事業者との取引を行いづらくなります。

この仕組みを懸念して、免税事業者から課税事業者になる人が増えて益税問題が解決すると予想されています。

インボイス制度のメリット

インボイス制度を導入することで3つのメリットがあると考えられています。

その3つのメリットについて見ていきましょう。

インボイス制度のメリット①:消費税額の把握が容易になる

インボイス制度導入前は消費税率が混在していたため、確定申告や仕入れ税額控除の時に8%・10%ごとに再度算出しなければなりませんでした。

インボイス制度で利用する適格請求書では、消費税を8%や10%の消費税率ごとに記載をしなければならないため、これにより正確な消費税率の把握が可能になっています。

インボイス制度のメリット②:電子インボイスの導入が促進する

インボイスでは電子インボイスの発行・受領が認められており、インボイス制度が導入されることで電子インボイスの導入が促進されることが期待されています。

電子インボイスが普及すれば、紙面でかかっていたコストや人件費の削減にもつながります。

ペーパーレス化が進めば、テレワークも促進できるようになり、様々な働き方にも対応できるようになってくるでしょう。

インボイス制度のメリット③:取引が中断されにくくなる

買い手側が仕入税額控除の適用を受けるためにも、取引先がインボイスに登録していなければなりません。

取引先がインボイス未導入だと、取引継続されなくなる恐れもあります。

売り手側がインボイスを導入すれば、インボイス未導入を理由に取引が中断されにくくなるというメリットがあります。

インボイス制度のデメリット

続いて、インボイス制度のデメリットを見ていきましょう。

インボイス制度のデメリット①:仕事の取引が減る可能性がある

先にも述べたように、売り手がインボイス未導入だと取引が中断される可能性があります。

買い手側からすると、取引先が免税事業者だと仕入税額控除が受けられず損をしてしまうからです。

さらに免税事業者だと、インボイス制度に対応した適格請求書以外に従来の請求書の管理もしなくてはならないため、余計な手間も増えてしまいます。

手間が増えてしまうこともあり、取引の継続がしてもらえなくなる可能性もあります。

継続してもらうためにも、インボイス制度の導入を検討しなければなりません。

インボイス制度のデメリット②:経理担当の負担が増える

免税事業者が課税事業者になると、適格請求書を作成したり、消費税の申告・納税などをしなければならず、今までよりも経理業務が複雑化して経理担当の負担が増えます。

請求書の様式変更もしなければならず、仕事が増えてしまう可能性もあるでしょう。

経理担当の負担を減らすためにも、セミナーに参加したり電子インボイスの導入により業務内容の改革が必要です。

インボイス制度のデメリット③:売り手が免税事業者の場合、仕入れ控除が受けられない

取引先が免税事業者の場合、仕入れ控除が受けられないため自社が支払う消費税額が増えてしまい、税負担が大きくなってしまう可能性があります。

そのため、売り手がインボイスに登録しているかどうかで取引先を選ばなければならない可能性も出てきます。

売り手側からすると、自身が免税事業者の場合、仕事が減ってしまう可能性もあるということです。

インボイス制度に対応するには?

インボイス制度に対応するためにも、以下の見直しや作業を行わなければなりません。

- 適格請求書発行事業者に登録

- 請求書の様式を変更する

- 経理業務を見直す

- インボイス制度に対応したシステムの導入

まずは適格請求書発行事業者に登録します。

登録申請書に必須項目を記入し、税務署への提出をすることで登録は完了です。

後日、税務署から「課税事業者の登録番号」の通知が届くので、大切に保管しておきましょう。

請求書には、次の項目を示す必要があります。

- 「事業者の氏名(名称)及び登録番号」

- 「取引年月日」

- 「取引内容」

- 「税率ごとに合格した対価の額及び適用税率」

- 「税率ごとの消費税額等」

- 「請求書を受理する事業者の氏名(名称)」

仕入税額控除を受けるために、作成・保存する書類の型が変わって、経理業務が複雑化するため、業務の見直しとシステムの導入による効率化もはかりましょう。

インボイス制度の負担軽減措置

インボイス制度には負担軽減措置がいくつか存在します。

軽減措置について見ていきましょう。

2割特例

2割特例とは、インボイス制度を機に免税事業者からインボイス発行事業者として課税事業者になった場合に税負担を「売上税額の20%」を軽減できる措置のことです。

消費税の確定申告を受ける際に2割特例の適用を受ける旨を記入することで適用が受けられます。

2割特例の対象となる条件には以下があります。

- 免税事業者がインボイス発行事業者の登録を受けており、登録日から課税事業者となる者であること

- 免税事業者が課税事業者選択届出書を提出した上で登録を受けてインボイス発行事業者となる者であること

なお、2割特例は2023年10月1日から2026年9月30日までの期間であれば受けられます。

少額特例

少額特例とは、帳簿のみの保存で仕入れ税額控除ができる特例のことです。

2023年10月1日から2029年9月30日までの間に国内で行う課税仕入れについて、当該課税仕入れに係る支払対価の額が1万円未満である場合には、一定の事項が記載された帳簿を保管していれば、仕入税額控除が認められます。

対象は、基準期間において課税売上高が1億円以下または特定期間における課税売上高が5,000万円以下である事業者です。

返還インボイスの交付免除

返還インボイスの交付免除とは、税額1万円未満の少額な返品や値引き、割戻しなどの売り上げに係る返還がある場合、返還インボイスの交付義務が免除されることです。

全事業者が対象となり、期限も特にありません。

6年間の経過措置

インボイス制度は2023年10月1日までに導入する必要がありますが、6年間の経過措置が設けられています。

この経過措置があることで、2023年10月1日〜2023年9月30日まで控除割合80%、2026年10月1日〜2029年9月30日まで控除割合50%が適用されます。

つまり2029年9月30日までは「課税事業者」になるかどうかの検討ができる期間となっているのです。

免税事業者の方は、2023年10月1日までに急いでインボイス発行事業者にならなくても、上記の期間でインボイス発行事業者になるかどうかの検討ができます。

登録取り下げ

インボイス発行事業者は「登録取消届書」を税務署に提出することで、インボイス発行事業者の登録取り下げができます。

ただ、2023年10月1日を過ぎると取消できる対象期間は最短でも翌年となります。

また、30日前までに「登録取消届出書」を提出するなどの決まりもあるため、取り下げを希望する方は内容を確認しておくようにしましょう。

まとめ

インボイス制度について解説しました。

インボイス制度に登録することで、請求書のフォーマットが変わったり経理担当の業務内容が変わったりと、様々な影響が出ます。

作業効率のために電子インボイスを導入するなどの検討もしていく必要があります。

従業員の負担を減らすためにも、インボイス制度が導入されることで自社にどんな影響が出るかなどを把握して、適切な対応を行うようにしましょう。

デキる会社の経営を

カタチにしました

リフォーム統合管理システム「SAKSAK」はできる会社の経営管理をカタチにしたシステムです。SAKSAKを使うことで、次のような悩みを解消いただけます。

- 粗利管理ができていない

- 請求書の確認に時間と手間がかかる

- 会社として顧客管理ができていない

- 見積書作成は営業担当者の負担が大きい

- 入金遅延や未入金・額の相違が多い など

意外と、知られてはいませんがリフォーム業界20年という実績があるシステムです。SAKSAKを使って、利益率が5%アップした会社もあります。また、SAKSAKとともに上場した会社もあります。

次は、SAKSAKがあなたの会社をお手伝いする番です。まずは、どのようなシステムか、ご覧ください。

導入事例集もありますので、こちらもご参考ください。

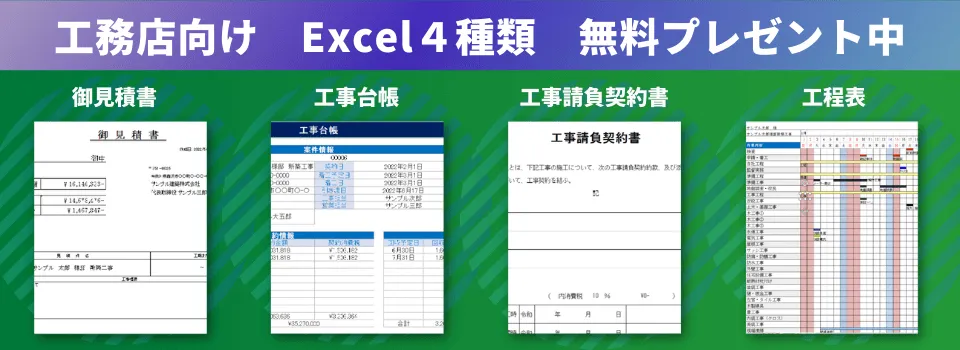

建築業、リフォーム業向けにすぐに使えるエクセル4種類のテンプレート(御見積書・工事請負契約書・工事台帳・工程表)を無料でプレゼントしております。