インボイス制度で建築業はどう変わる?取引業者や一人親方への対応策

2022.09.21

2023年10月からインボイス制度(適格請求書保存法式)が導入される予定です。

これにより財務基盤の弱い中小の建築事業者の経営に大きな影響を及ぼすことが指摘されています。

- インボイス制度で自社の取引にどんな影響があるのか?

- 税負担が増える可能性があるのか?

ここでは、インボイス制度のしくみや取引相手と確認すべき点についてわかりやすく解説します。

取引先や一人親方との間で混乱が生じることのないようにインボイス制度をしっかり理解し、早めの準備・対策をすすめましょう。

インボイス(適格請求書)とは?

インボイス(適格請求書)とは、事業者間の取引の際に、売り手が買い手の企業に対し、登録番号、適用税率、税額を正確に伝えるための請求書のことです。

建築業では、請負業者から発注先に提出する請求書にあたります。

消費税率が10%と軽減税率の8%に分かれることで経理が複雑になり、事業者の正確な税額計算のために必要とのことで導入が決まりました。

インボイス制度(適格請求書保存方式)とは?

売手側

売手である登録事業者は買手(取引相手)の課税事業者から求めがあれば、インボイスを交付しなければならない。

買手側

買手は仕入税額控除をするために売手(取引相手)から交付をうけたインボイスの保存等が必要です。

納税時に売上の消費税額から仕入の消費税分を差し引くことが可能に。(仕入税額控除)

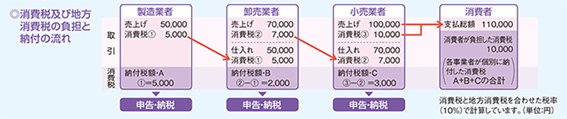

仕入税額控除とは

例)下の図の小売業者の場合

「売上額100,000円+消費税額10,000円」に「仕入額70,000円+消費税額7,000円」

「消費税額10,000円-7,000円」の【3,000円】を消費税として納めます。

納付税額・C

このように『課税売上に係る消費税』から『課税仕入に係る消費税』を差し引いて納めることが可能です。

この仕入に係る消費税が「仕入税額控除」です。

課税事業者の場合

年間課税売上1000万円を超える課税事業者

- 税務署でインボイスの発行事業者の登録手続きが必要

- 手続き後登録番号付与

- インボイス(適格請求書)の発行・保存を行う

- これまで通りの消費税を納税

課税事業者も適切な対応が必要

- 職方や取引先に説明

- 仕入れ控除が出来るかどうか?取引相手が登録済か事前に確認

免税事業者の場合

年間売上額が1000万円以下の免除事業者の場合

今後は、2通りの選択を求められる

- インボイスを登録して課税事業者になる→支払わずに済んでいた税を納めなければならない

- このまま免税業者でいる→インボイスが発行できず取引してもらえなくなる可能性も

インボイス(適格請求書)と現在の請求書の違い

現行では消費税の仕入額控除は消費税を含む取引の「請求書の保存」「帳簿へ記載」の2点で可能です。

これに対してインボイス制度(適格請求書保存方式)は「インボイス(適格請求書)の保存」と税率で区分経理した帳簿記載がなければ仕入控除を認めないしくみです。

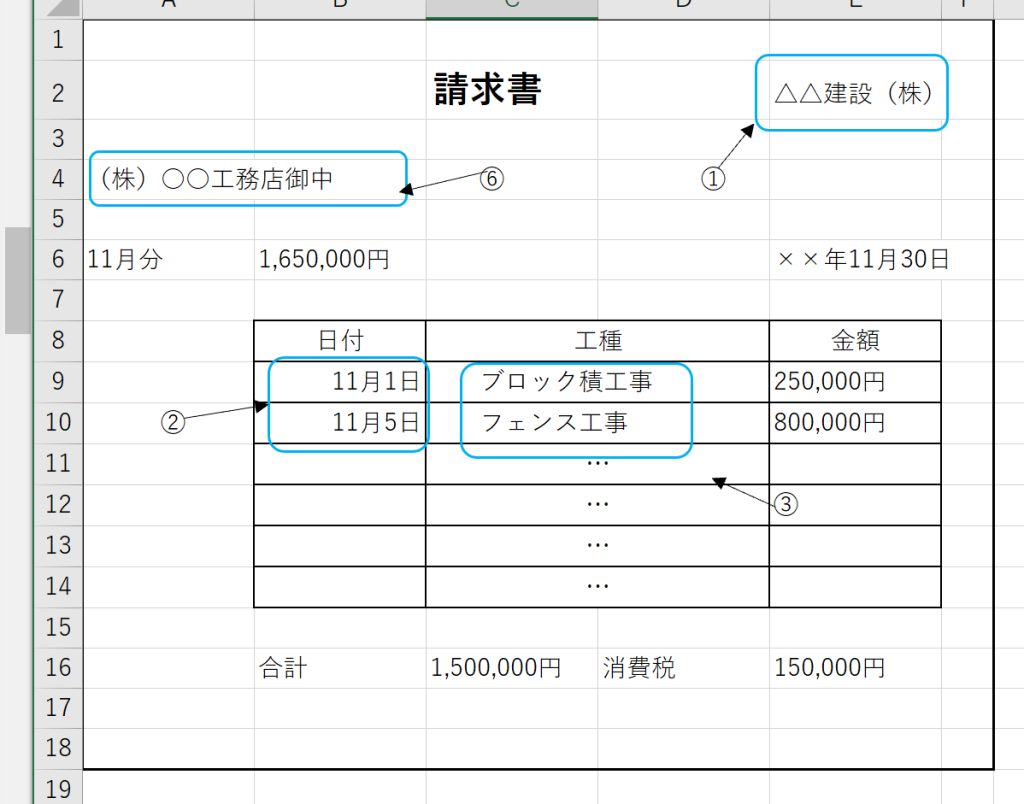

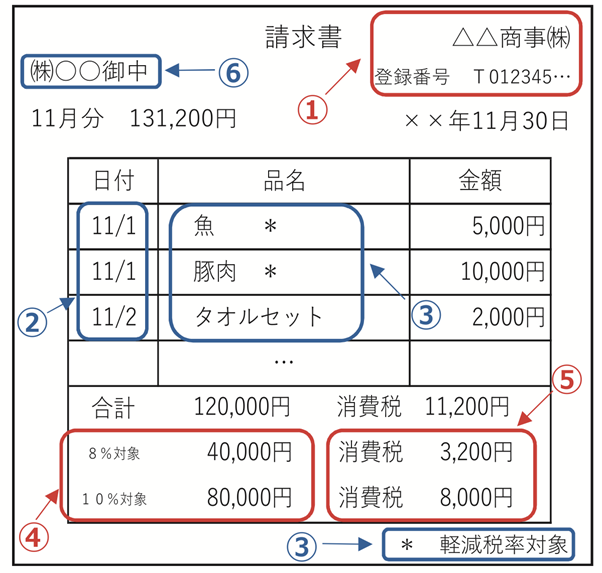

これまでの建設業の『請求書』の例

『インボイス(適格請求書)』のイメージ

適格請求書には以下の記載が必要

- 適格請求書発行事業者の氏名又は名称及び登録番号

- 取引年月日

- 取引内容(軽減税率の対象品目である旨)

- 税率ごとに区分して合計した額及び適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名又は名称

現行制度の請求書に1・4・5の記載事項が追加されました。

登録番号が必須記載項目となり、番号は、Tプラス13桁の法人番号あるいは13桁の数字で形成されています。

インボイス(適格請求書)で今後はどうなる?

インボイス制度は建築業にとって非常に大きな影響を与えます。

建築業界は、1次・2次~と下請負業者が多く、また免税事業者である一人親方の割合が大きな比率を占めています。

そのため、一人親方の場合と多くの免税事業者を発注先としている中小規模の建築事業者にとってなにが問題になるのか?

インボイス制度の問題点について詳しく説明します。

免税事業者である一人親方の場合

一人親方のように個人事業主の場合、年間課税上売上高1000万円以下であることが多い。

インボイス制度導入にあたり

- 今後取引先から登録番号を知らせるように求められる。

- これを機に高齢の一人親方などは、今後の商売が難しくなることが予想され廃業を検討するケースも。

免税事業者のまま

- 免税事業者のままでは、登録(番号の取得)をうけることができない

- インボイス(適格請求書)を発行できない

その結果引相手の課税事業者から

- 「課税事業者になるか取引そのものの打ち切り」求められる

- 「控除できない消費税相当分の値引強要」を受ける可能性あり

課税事業者になる

- インボイス(適格請求書)発行の手間が増える

- 消費税申告・納税・帳簿作成の義務

- 税負担が増えることで減収を前提とした資金繰りが必要

免税事業者と取引を続ける課税事業者の場合

建築業界で見られる1次や2次の重層下請負業者にとって、協力業者からインボイス(適格請求書)が発行されないと仕入税額控除ができず、支出の増加になります。

取引先に事前に確認

- こちらが課税事業者の場合、発注先がインボイス(適格請求書)を発行できるかどうか確認

- もしも相手が免税事業者でインボイス(適格請求書)を発行できないと税負担が増える

(特例として2023年10月から3年間は80%、2026年10月から3年間は50%の仕入税額控除が可能) - 実質の外注費増により利益が減り経営が圧迫される懸念

今後発注する場合の問題点や対策

- 発注先へ課税事業者への変更を促す

→下請けから手取り分の減少を税込価格の値上げとして要求される可能性大 - 今後は別の課税事業者となっている発注先へ依頼検討

→既存取引業者との円満な取引解消が難しい - 一人親方が課税事業者への変更手続きに迷っている場合

→事務/経理処理に関する相談に乗る

長く取引を続けている一人親方とはいえ、免税事業者との取引は、実質税負担が増え経営の悪化が懸念されます。

自社の経営がうまくいかなくなれば、下請けである一人親方に仕事を回すこともできなくなり共倒れのリスクがあることをうまく伝え課税事業者への変更を促しましょう。

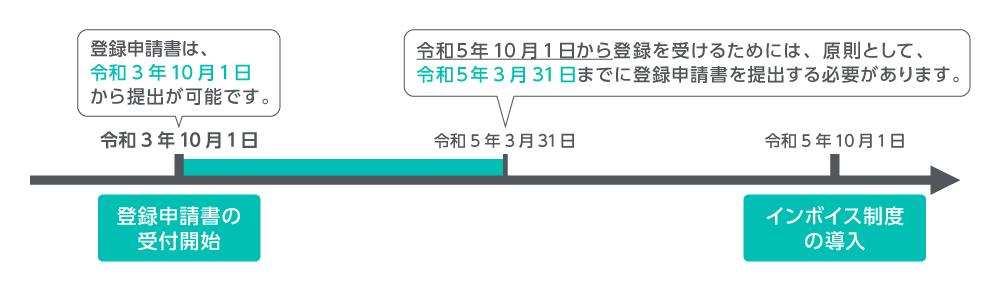

インボイス方式(適格請求書方式)実施スケジュール

すでにインボイス制度の登録手続きが始まっています。

インボイス制度の登録申請手続き

既に課税事業者であっても「適格請求書発行事業者登録番号」は自動付与されるわけではないので自ら税務署へ届け出必要

課税事業者の場合

- 令和3年10月1日より申請書の提出は始まっています

- 令和5年10月1日開始からインボイス(適格請求書)を発行するには、令和5年3月31日までに申請書を提出

期限を超えてしまうと翌年からの適格請求書の発行となってしまうので要注意

免税事業者の一人親方の場合は注意が必要

課税事業者になるための条件①または②

- 年間の売上高が1,000万円以上になる

- または消費税課税事業者選択届出書を提出する

(ただし、令和5年3月31日までに免税の一人親方が適格請求書を発行するため登録申請を希望する場合は、消費税課税事業者選択届出書を提出する必要ありません。)

参照;国税庁リーフレット

簡易課税制度

課税事業者になるということは、複雑な納税額の算出が必要となってきます。

売上5,000万円以下の業者は簡易課税制度の利用が可能です。

簡易課税制度についてはこちらを参照ください。

まとめ

一人親方や中小の建築事業者にとってインボイス制度をどのようにしたらいいか迷っている方も多いでしょう。

登録申請制度の煩雑さや取引先との関係・利益の減少などマイナスの面も多く考えられます。

中小の建築事業者や免税事業者にとって残された時間は少なくなってきます。

こちらの記事を参考にしていただき、取引先との事前の準備・話し合いで協力しながらインボイス制度の対応を検討してはいかがでしょうか?

デキる会社の経営を

カタチにしました

リフォーム統合管理システム「SAKSAK」はできる会社の経営管理をカタチにしたシステムです。SAKSAKを使うことで、次のような悩みを解消いただけます。

- 粗利管理ができていない

- 請求書の確認に時間と手間がかかる

- 会社として顧客管理ができていない

- 見積書作成は営業担当者の負担が大きい

- 入金遅延や未入金・額の相違が多い など

意外と、知られてはいませんがリフォーム業界20年という実績があるシステムです。SAKSAKを使って、利益率が5%アップした会社もあります。また、SAKSAKとともに上場した会社もあります。

次は、SAKSAKがあなたの会社をお手伝いする番です。まずは、どのようなシステムか、ご覧ください。

導入事例集もありますので、こちらもご参考ください。

建築業、リフォーム業向けにすぐに使えるエクセル4種類のテンプレート(御見積書・工事請負契約書・工事台帳・工程表)を無料でプレゼントしております。