一人親方とインボイス制度~注意すべき点や取引先の建築・住宅業界との関係について~

2022.03.24

2023年(令和5年)10月1日よりインボイス制度が始まります。

従業員を雇わず自分一人や家族のみで仕事を行っていた一人親方にとって、とても大きな影響を及ぼします。

なぜなら、一人親方にとって仕事の減少や消費税支払いにより収入の大幅な減少が考えられるからです。

ここでは、インボイス制度がもたらす、一人親方への影響や注意すべきこと、届け出などについて解説していきます。

課税事業者に変更する可能性も含め、消費税についても述べていきます。

取引先との話し合いも含め早めに取り組んでいきましょう。

\ 関連記事 /

インボイス制度とは

2023年(令和5年)10月1日より始まるインボイス制度。

この制度が始まるとインボイス(適格請求書)を発行しなければ仕入税額の控除が受けられなくなります。

インボイス制度と消費税

消費税が2019年10月1日より軽減税率8%とそれ以外の10%に分かれました。

これによって消費税率が複数になり、制定された新しい仕入税額控除の仕組みがインボイス制度です。

現行の消費税のしくみ

現行の消費税のしくみについて説明します。

消費税は、商品の販売、サービス提供などさまざまな場面において人々に公平に課せられる税です。

例えば、スーパーで商品を購入する際、消費税を支払うことで負担しているのは、消費者です。

しかし、実際に税金を納めるのは、スーパーである企業になります。

このように消費税は税金を負担する者と納める者が異なる「間接税」になります。

納税義務のある一人親方

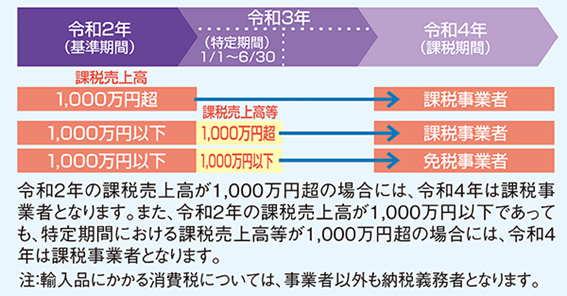

基準期間(前々年の1月1日~12月31日)または特定期間(前年の1月1日~6月30日)の課税売上が1,000万円を超えた場合、消費税を納める義務が発生します。

「課税事業者」と呼ばれます。

仕入税額控除とは

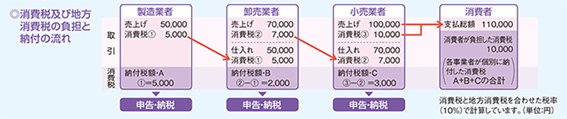

例)下の図の小売業者の場合

「売上額100,000円+消費税額10,000円」に「仕入額70,000円+消費税額7,000円」

「消費税額10,000円-7,000円」の【3,000円】を消費税として納めます。

納付税額・C

このように『課税売上に係る消費税』から『課税仕入に係る消費税』を差し引いて納めることが可能です。

この仕入に係る消費税が「仕入税額控除」です。

免税の一人親方

上記の基準期間または特定期間における課税売上が1,000万円に満たない場合は、消費税を納める義務はありません(この場合は、免税事業者となります)。

したがって消費税を受け取っていても、その分については【益税】として利益とあつかわれます。

インボイス制度適用後どう変わる?

今後インボイス制度が適用されると、仕入税額控除を行うためには、インボイス(適格請求書)が必要となります。

申請書を提出して「インボイス発行事業者」として税務署の審査・登録を受けます。

インボイス制度導入後の一人親方への影響

ここでは、一人親方がどのように対応するか検討するための解説をしていきます。

具体的にそれぞれの選択肢の影響を示しますので参考にしてください。

免税事業者でいる場合

免税事業者の一人親方がインボイス制度導入後も引き続き免税事業者であり続ける場合はこれまで通りです。

消費税支払は免除されます。→負担は増えない?

仕事が減る可能性

仕入税額控除に必要となるインボイス(適格請求書)が発行することができません。

そのため、取引先からの依頼が減る場合や新規取引が難しくなる可能性があります。

これは、仕事を頼む元請業者が、一人親方への支払いで仕入税額控除を受けられず、支払う消費税の金額が増えるからです。

例)

元請業者「売上額100,000円+消費税額10,000円」

一人親方への支払「仕入額70,000円+消費税額7,000円」

↓

仕入税額控除ができないため【消費税額10,000円】をそのまま支払う

仮に仕入税額控除が適用されると

↓

元請業者は、「消費税額10,000円-7,000円」の【3,000円】の支払いで済みます

もしも取引先が免税事業者の場合、今後も同じように業務を請け負うことができる場合もあります。

課税事業者になる場合

インボイス制度を機に免税事業者から課税事業者になろうと思う一人親方も多いかもしれません。

消費税分の負担増

今まで消費税を納めていなかった分の支払いが発生します。

これにより、利益としていた消費税分が収入から減ることになります。

ただしインボイス(適格請求書)を発行できるので、元請からの仕事が減る可能性は少ないでしょう。

またインボイスを発行できるので、新規顧客の紹介を受ける場合も考えられます。

積極的にアピールしてもいいでしょう。

インボイス制度に関して注意すべき点

今から開始時期に向けて、現行のまま免税事業者でいるか、課税事業者になるか検討を始めなくてはなりません。

その為の手続きや注意事項を解説します。

インボイス制度の開始時期

インボイス制度の開始時期は、2023年10月1日です。

インボイス制度の手続き

現在課税事業者であれば登録申請を用意し、納税場所の税務署長に提出して認めてもらいます。

すでに2021年10月1日より申請書の提出は始まっています。

2023年10月1日開始からすぐに適格請求書を発行するためには、2023年3月31日までに申請書を提出します。

期限を超えてしまうと翌年からの適格請求書の発行となってしまうので注意が必要です。

免税事業者の一人親方が課税事業者になるには、年間の売上高が1,000万円以上になるか、消費税課税事業者選択届出書を提出しなければなりません。

ただし、2023年3月31日までに免税の一人親方が適格請求書を発行するために登録申請を提出希望する場合は、例外です。

消費税課税事業者選択届出書を提出する必要ありません。

免税事業者からの仕入れ控除措置について

インボイス制度より、一人親方に多くの仕事を頼んでいる、元請の中小の建築・住宅系企業にも大きな影響を与えると考えられています。

そのため、免税事業者からの仕入れでもインボイス(適格請求書)が無くても80%までは、2026年10月までの3年間は控除が認められます。

その後2026年10月から2029年10月までの3年間は、免税事業者からの仕入れ控除の割合が50%と小さくなります。

その後は、控除のために、適格請求書が必要となります。

一人親方がインボイス制度に対応すべきこと

ここでは、一人親方が対応すべきことについていくつかまとめてあります。

課税事業者へ変更する場合も含め、参考にしてください。

課税事業者か免税事業者のままか決めておく

現在多くの一人親方が免税事業者として働いています。

今後は、インボイスを発行し、課税事業者となるか、現行のまま免税事業者でいるか選択しなければなりません。

なぜなら一人親方に多くの仕事を発注している建築・住宅系企業は、税負担が増える免税事業者への依頼を断念する可能性があるからです。

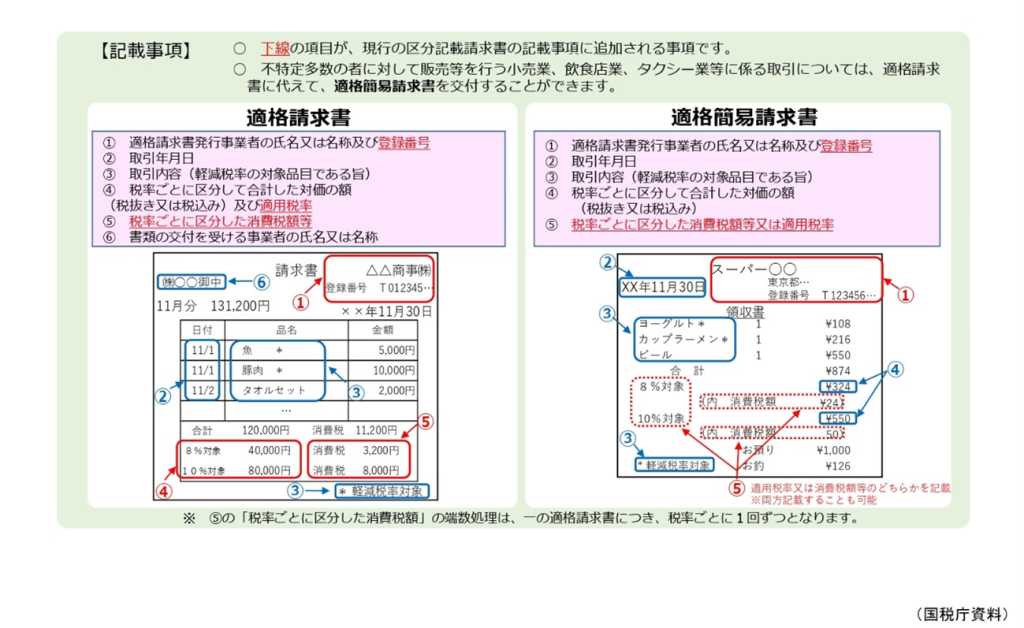

インボイス制度に適した請求書の記入方法

課税事業者に変更する場合は、適格請求書にフォーマットを変える必要があります。

現行の請求書に、登録番号や税率ごとに区分けした消費税額明記が追加されます。

簡易課税制度の導入を検討

課税事業者になると、確定申告の際、納税額の算出方法が複雑になります。

取引ごとに受取消費税から支払消費税を引き、細かな計算が必要になるからです。(原則課税方式)

そこで売上5,000万円以下の中小企業は、『簡易課税制度』が利用できます。

これは、取引先から受け取った消費税に、みなし仕入れ率を適用して納税額を計算する方法です。

事務的に負担が減るだけでなく、実際の支払消費税よりも受取消費税✖みなし仕入率が高ければ原則課税方式よりも節税になります。

※建設業が含まれる一人親方の場合は、第三種事業みなし仕入率70%

例)消費税納付額=(課税売上高✖10%)-(課税売上高✖10%✖みなし仕入率)

↓

課税売上高1,000万円の場合(1,000万円✖10%)-(1,000万円✖10%✖70%)

=100万円-70万円=30万円→消費税の納付額

参照:国税庁|簡易課税制度

簡易課税制度は、前年中に届け出が必要です。

2023年については、インボイス制度初年度に付き、特例として2023年の途中でも手続きができます。

取引先との話し合い

取引先との事前の話し合いは必須事項です。

「仕入れ控除したいので適格請求書を出してほしい」とか、免税事業者の場合、年間の取引額を減らされる場合もあります。

一人親方の取引先も中小の建築・住宅企業が多く、利益が減る可能性があり、双方にとって頭の痛い問題です。

まとめ

インボイス制度の開始にあたり、一人親方が準備することを解説しました。

免税か課税事業者の選択や、請求書書式の変更、各種届出など。

一人親方に多くの仕事を依頼している中小の建築・住宅業界。

人手不足問題にもつながる、このインボイス制度は早急に対応すべき重要な課題です。

例えば、インボイスを発行するために、課税事業者になり、申請書の届け出、消費税計算・支払が必要となります。

そうすると、高齢の一人親方の中には、これを機に廃業を考えてしまうケースもありうるからです。

取引先とも十分話し合ってお互いの立場を尊重しながら、出口を探っていかなければなりません。

消費税のしくみも含め今から準備を進めていきましょう。

デキる会社の経営を

カタチにしました

リフォーム統合管理システム「SAKSAK」はできる会社の経営管理をカタチにしたシステムです。SAKSAKを使うことで、次のような悩みを解消いただけます。

- 粗利管理ができていない

- 請求書の確認に時間と手間がかかる

- 会社として顧客管理ができていない

- 見積書作成は営業担当者の負担が大きい

- 入金遅延や未入金・額の相違が多い など

意外と、知られてはいませんがリフォーム業界20年という実績があるシステムです。SAKSAKを使って、利益率が5%アップした会社もあります。また、SAKSAKとともに上場した会社もあります。

次は、SAKSAKがあなたの会社をお手伝いする番です。まずは、どのようなシステムか、ご覧ください。

導入事例集もありますので、こちらもご参考ください。

建築業、リフォーム業向けにすぐに使えるエクセル4種類のテンプレート(御見積書・工事請負契約書・工事台帳・工程表)を無料でプレゼントしております。

\ 関連記事 /

- 関連キーワード:

- 業界動向