減価償却費についてわかり易く解説|建築業での対象資産や耐用年数との関連

2022.04.21

企業の会計用語に使われている「減価償却費」

会社の経理上でよく使われて耳にしたことはあるけれど…。

実際には、何のためにあるのか?節税とどんな関係があるのか?など疑問に思っている方も多いのではないでしょうか?

建築業界では、主に資材配送用のトラックや営業用の自動車・工事用のパワーショベルなどの重機、見積書作成のパソコンなどの資産を対象とする会計処理方法です。

いずれも購入費用が高額で、年数を経過することでその資産としての価値が減っていくものにあたります。

ここでは、減価償却費について以下のことについてわかり易く解説します。

- なぜ減価償却費が必要になるのか?

- 減価償却費や損金など専門的な会計用語について

- 節税につなげるためのポイントや注意点

高額な費用をかけて購入した会社の資産。

減価償却費を正しく理解して会計処理することで節税対策や実際の損益の把握につながります。

そして一番のポイント、翌年以降は減価償却費としては、実際に現金支出が発生しません。

このように重要な会計処理である減価償却費のメリットを受けることで企業は、資産購入後の資金繰り対策にもなることでしょう。

目次

減価償却費とは?

会社の事務机やパソコン類の備品、営業用の自動車や資材運搬用車両、建物、土地など長期にわたり使用するために保有する資産を固定資産と言います。

なかでも具体的に存在形態をもつ、備品、車両、土地、建物等を有形固定資産と言います。

土地を除く有形固定資産は、時間の経過や使用することにより資産としての価値が減少するため、決算時に当期中の価値の減少分を減価償却費として費用に計上します。

この手続きを減価償却と言います。

なぜ減価償却が必要になるのか?

例えば建設工事用のショベルカーを1,000万円で購入したとします。購入年度に全額経費として計上するとその年の決算は赤字になってしまうかもしれません。

決算が赤字になると銀行からの融資が受けられない可能性があります。

また購入した重機を1年以上使用しても、翌年度以降は、経費が発生しないことになります。

これでは、実際の費用に対する収益が正しく反映されません。

そのため1,000万円の重機を減価償却し毎年経費として計上することで、正しい資産状況を示すことができるのです。

減価償却の用語について

減価償却費は、減価償却によって発生する経費です。

減価償却できる資産を取得した金額を一定の方法によって次年度以降も必要経費として配分していく会計処理のことです。

減価償却では、次のように処理します。

- 資産の価値→減少

- 費用→増加

そのため貸借対照表では、資産の減少、損益計算書では、費用の増加として取り扱います。

帳簿上に減価償却費を増やすメリット

法人税を算出するにあたり、減価償却費は損金に算入されます。

そのため、減価償却の利用の仕方によっては、法人税の節税効果を得られるというメリットも考えられます。。

損金処理も事実上は資産

減価償却は資産計上される備品(固定資産)の損金処理方法です。

資産取得後、規定に沿って計算することで数年にわたり損金に算入することができます。

損金(税務上の費用)として、法人税の負担を軽減させることができます。

減価償却費の割合が増えれば資金繰りがラクに

減価償却費は資産を取得時に支出した金額を耐用年数にわたり配分し、算出した金額です。ところが実際には資金は出ていきません。

つまり現実には現金支出を伴わない経費になります。

銀行からの信頼度も上がる

減価償却費で、見た目の利益が減っているにもかかわらず、実際は現金支出されていないので、銀行からのプラスの評価を得ることがあります。

また減価償却は、資産の取得価額を耐用年数にわたって計上するため、正しく期間損益計算を行います。

減価償却できる資産とは?

時間の経過等によりその価値が減っていく資産で、使用可能期間が1年以上または取得価額10万円以上のものを取得した場合、減価償却が必要です。

減価償却できる資産の耐用年数は、資産によりそれぞれ異なっており、国税庁が定めています。

~国税庁:主な減価償却資産の耐用年数表~

一方で土地のような時間の経過や使用により価値が減少しないものは、減価償却できません。

重機などの場合

耐用年数とは実際に使用できる年数ではありません。パワーショベルなどは、作業環境や使用状態により変わってくるからです。

重機などの耐用年数は税制上の「減価償却資産の耐用年数に関する省令」によって決められ、経費の計上を行うことができる期間のことです。

耐用年数との関係

会社で使用する車両や設備などのように使用することによって価値が下がる資産のことを減価償却資産といいます。

そしてその資産の持つ本来の価値は、時間の経過とともに無くなります。

減価償却とは、資産の使用開始日から資産としての価値喪失日までの期間を耐用年数とし、毎年経費として処理する方法です。

中古の重機の場合

重機は、価格が高額のため、中古の重機を購入する場合も多いでしょう。

その場合中古の重機は耐用年数の一部がすでに経過しており、「簡便法」を用います。

例えば、耐用年数が7年で、経過年数が3年の場合

税法上の耐用年数は「耐用年数―経過年数+(経過年数×20%)」

⇒7-3+(3×0.2)=4.6年

となり、0.6を切り捨て、「4年」

同様に7年経過した場合は、7-7+(7×0.2)=1.4年となります。この場合「1年」が耐用年数となります。

ただし、耐用年数が2年未満の場合は、耐用年数を2年とする決まりがあり、中古で購入した場合、最低2年の耐用年数になります。

減価償却の会計処理(仕訳)

減価償却を会計上で仕訳するには、「直説法」と「間接方」があります。

どちらの方法で仕訳しても、かかる税金は変わりません。

一般的には、個人事業主や小規模な企業では、固定資産に投資する金額もそれほど大きくなく直説法でも問題ありません。

また減価償却の計算方法は、「定額法」と「定率法」の2種類があります。

ここでは、減価償却費の仕訳と計算方法について具体的な例をあげて説明します。

直接法

直説法は、固定資産(営業用車両や重機類など)から減価償却費を直接減らしていく方法です。

たとえば、決算にあたり、重機(パワーショベル)の減価償却費20万円を計上した場合の仕訳

| 貸方 | 借方 |

| 200,000 | 200,000 |

となります。

間接法

間接方では、新たに「減価償却累計額」という勘定科目を設ける方法です。

たとえば、決算にあたり、重機(パワーショベル)の減価償却費20万円を計上した場合の仕訳

| 貸方(減価償却費) | 借方(減価償却費累計) |

| 200,000 | 200,000 |

となります。

減価償却費の計算方法

減価償却費の計算方法は「定額法」と「定率法」の2種類あります。

それぞれの方法でメリットがありますので計算方法と違いをわかりやすく説明します。

定額法

定額法は、1年目から耐用年数の最後までずっと同じ額を減価償却費として計上する方法です。

たとえば営業用車両(取得原価¥2,000,000、残存価格¥200,000、耐用年数10年)の場合、

減価償却費=原価取得 / 耐用年数

⇒ ¥180,000=2,000,000 - 200,000 / 10

耐用年数である10年間のあいだ毎年18万円ずつ費用として減価償却することになります。

※一定金額を計上し続けるため会計処理が簡単に済みます。

定率法

定率法は、1年目の負担額が最も大きく、その後だんだん小さくなる計算方法です。

定額法の例と同様に営業用車両(取得原価¥2,000,000、残存価格¥200,000、耐用年数10年)、償却率を0.4とした場合、

1年目「減価償却費=(取得原価―残存価格)×0.4」

⇒¥720,000=(2,000,000-200,000)×0.4

2年目「減価償却費=(取得原価―残存価格―1年目減価償却費)×0.4」

⇒¥432,000=(2,000,000―200,000-720,000)×0.4

定率法の償却率は、固定資産の取得額や法定耐用年数によって決められています。

会社の利益に余裕があり、初年度の負担額が大きくてもいい場合は定率法を選び、早く費用化するのが一般的です。

個々の状況に応じ選択するようにしましょう。

会社設立時に減価償却の方法の選択(届け出)をしない限り、原則、個人が定額法、法人が定率法となっています。

減価償却の方法を変更する場合には、所轄の税務署へ申請・承認が必要です。

まとめ

減価償却とは、会計処理において法人税支払いの損金にあたります。

固定資産を取得後、実際には、現金を支出していない経費です。

そのためこの記事を参考にしていただき、仕組みを理解し、上手に利用すれば高い節税効果を生む可能性があります。

それぞれの会社にあった仕訳・計算方式を取り入れ賢く利用しましょう。

デキる会社の経営を

カタチにしました

リフォーム統合管理システム「SAKSAK」はできる会社の経営管理をカタチにしたシステムです。SAKSAKを使うことで、次のような悩みを解消いただけます。

- 粗利管理ができていない

- 請求書の確認に時間と手間がかかる

- 会社として顧客管理ができていない

- 見積書作成は営業担当者の負担が大きい

- 入金遅延や未入金・額の相違が多い など

意外と、知られてはいませんがリフォーム業界20年という実績があるシステムです。SAKSAKを使って、利益率が5%アップした会社もあります。また、SAKSAKとともに上場した会社もあります。

次は、SAKSAKがあなたの会社をお手伝いする番です。まずは、どのようなシステムか、ご覧ください。

導入事例集もありますので、こちらもご参考ください。

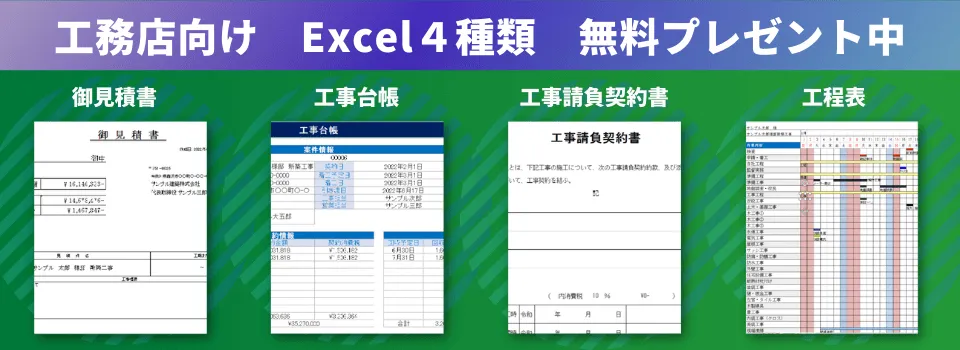

建築業、リフォーム業向けにすぐに使えるエクセル4種類のテンプレート(御見積書・工事請負契約書・工事台帳・工程表)を無料でプレゼントしております。